資金調達メディアが紹介するサービスの一部には広告を含んでおり、当サイトを経由してサービスへの申し込みがあった場合には、各企業から支払いを受け取ることがあります。ただし、ユーザーの利益を第一に考え客観的な視点でサービスを評価しており、当サイト内のオススメやサービスの評価に関して影響を及ぼすことはございません。

アクセルファクターのファクタリングをどのような人が利用しているのか気になる方は多いです。

ファクタリングは現在では知名度が上がってきているサービスではありますが、利用時には口コミや評判を確認したいと思っているのではないでしょうか。

当記事では、アクセルファクターについて徹底的に調査した上(2024年10月更新)で、口コミや評判、審査落ちを避けるコツも徹底解説していきます。(新規口コミも紹介します。)

最後まで読めば、アクセルファクターについて理解できるようになっておりますので、ぜひ参考にしてみてください。

- 審査スピードが速く、申込みから最短2時間で資金調達が可能

- 他で審査落に落ちていてもあっさり通る場合もある

- 想像以上高く買い取ってくれる

「ファクタリングを利用したことがない」「そもそもファクタリングがわからない」という方でもわかりやすい内容になっています。

アクセルファクターは申込みから最短2時間で資金調達ができます。1日も早く資金調達したい方は、必ず当記事を最後まで読んでください。

アクセルファクターでは申込みから60日以上先の入金を希望すると、手数料が2%安くなります。ファクタリングを利用したい人は早めの相談がお得です。

相談無料

| 比較表 | アクセルファクター | GoodPlus | labol | けんせつくん | QuQuMo | えんナビ | のりかえプラス | NO.1ファクタリング | ファクタリングZERO | GMOBtoB早払い | トップ・マネジメント | BESTPAY | PAYTODAY | フリーナンス | ペイトナーファクタリング | 日本中小企業金融サポート機構 | OLTA | ビートレーディング | ベストファクター |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 審査通過率 | 93.3% | 90%以上 | 90%以上 | 90% | 95% | 未詳 | 90%以上 | 90% | 96% | 未詳 | 90%以上 | 未詳 | 未詳 | 未詳 | 95% | 95% | 未詳 | 98% | 92.2% |

| 手数料 | 2%〜 | 5%〜 | 一律10% | 5%〜 | 1%〜 | 5%〜 | 5%〜 | 1%〜 | 1.5%〜10% | 1%〜 | 0.5%〜 | 5%〜 | 1~9.5% | 3%〜10% | 一律10% | 1.5%〜 | 2%〜 | 2%〜 | 2%〜 |

| 買取可能額 | 30万円〜1億円 | 上限なし | 上限なし | 未詳 | 上限なし | 50万円〜5,000万円 | 上限なし | 50万円〜5,000万円 | 20万円〜5,000万円 | 100万円〜 | 3億円 | 100万円〜 | 上限なし | 上限なし | 初回25万円まで | 上限なし | 上限なし | 上限なし | 30万円〜1億円 |

| 口コミ・評判 | アクセルファクターの口コミを確認する | GoodPlusの口コミを確認する | labolの口コミを確認する | けんせつくんの口コミを確認する | QuQuMoの口コミを確認する | えんナビの口コミを確認する | のりかえプラスの口コミを確認する | NO.1ファクタリングの口コミを確認する | ファクタリングZEROの口コミを確認する | GMOBtoB早払いの口コミを確認する | トップマネジメントの口コミを確認する | BESTPAYの口コミを確認する | PAYTODAYの口コミを確認する | フリーナンスの口コミを確認する | ペイトナーファクタリングの口コミを確認する | 日本中小企業金融サポート機構の口コミを確認する | OLTAの口コミを確認する | ビートレーディングの口コミを確認する | ベストファクターの口コミを確認する |

| 公式サイト | 公式サイト▶︎ | 公式サイト▶︎ | 公式サイト▶︎ | 公式サイト▶︎ | 公式サイト▶︎ | 公式サイト▶︎ | 公式サイト▶︎ | 公式サイト▶︎ | 公式サイト | 公式サイト▶︎ | 公式サイト▶︎ | 公式サイト▶︎ | 公式サイト▶︎ | 公式サイト▶︎ | 公式サイト▶︎ | 公式サイト▶︎ | 公式サイト▶︎ | 公式サイト▶︎ | 公式サイト▶︎ |

アクセルファクターはファクタリング専門の会社

アクセルファクターは「全ての経営者様の利益に繋がるファクタリング会社を目指す」という理念のもと、2018年に設立されました。

金融、エンタメ、通販事業を展開するネクステージグループの企業です。

| 会社名 | 株式会社アクセルファクター |

| 代表取締役 | 元成 善大 |

| 資本金 | 3億676万円 |

| 従業員数 | 200名 |

| 主要取引銀行 | ・みずほ銀行・三井住友銀行 |

| 所在地 | ・本社 〒169-0075 東京都新宿区高田馬場1-30-4 30山京ビル5階 ・仙台営業所 〒980-0014 宮城県仙台市青葉区本町1-12-12 GMビルディング3F ・名古屋営業所 〒460-0002 愛知県名古屋市中区丸の内2-17-13 NK丸の内ビル2F ・大阪営業所 〒542-0081 大阪府大阪市中央区南船場3-11-10 心斎橋大陽ビルTHE HUB 心斎橋 B1階 |

| 連絡先 | TEL:03-6233-9185 メール:info@accelfacter.co.jp FAX:03-6233-9186 |

| 事業内容 | ファクタリング事業 |

| 公式サイト | https://accelfacter.co.jp/ |

アクセルファクターは「クライアント目線」を徹底したサービスを提供しています。

審査スピードが速く、申込みから最短2時間で資金調達ができます。

相談は無料でできますので、ぜひ一度お問合せしてみてください。

相談無料

ファクタリングは売掛金を即現金化できるサービス

ファクタリングとは売掛債権をファクタリング会社が買い取ることで、期日より早く資金化できるサービスです。

- 売掛債権を即日現金化できる

- 信用情報に影響を受けないので審査に通りやすい

- 担保・保証人が要らない

- 売掛先が倒産しても責任を負わなくていい

ファクタリングはよく「手形割引と似ている」と言われますが、手形割引は手形を担保にしているという点で大きく異なります。

- 手数料は最低2%〜と融資より高い

- 分割返済はできない

- 使い方によって資金繰りが悪化する

ファクタリングは売掛金を即日現金化できるため人気がありますが、あくまで「売掛金の前借り」であることを忘れないでください。

本来の期日には入金がされないので、ファクタリングを利用している間に資金繰りを改善しないと根本的な解決にはなりません。短期間で何回も利用するのはオススメしません。

ファクタリングの種類は「2社間」と「3社間」がありますので次で解説します。

2社間ファクタリングは利用者(あなた)とアクセルファクターの2社だけで行う形式です。

アクセルファクターの口コミ・評判

ここではアクセルファクターのネットでの口コミ・評判を紹介します。

以下ネットの口コミをありのまま紹介します。

ミスマッチがないように参考にしてください。

手続きがスムーズ

審査に関しては通過率が非常に高いので、必要な書類をしっかりと提示さえすれば、まず審査には通ると言えると思いましたし、実際スムーズに通っていたので、審査のことはあまり心配しなくてもいいように感じました。

引用元:みんなのキャリア

審査必要書類を提出すれば、スムーズに審査に進むのはアクセルファクターのメリットです。他のファクタリング会社の口コミを見ていると、多くの会社で追加書類が多い等、マイナスの口コミがある中で、アクセルファクターはそういった口コミはありませんでした。

即日での資金調達が可能

少額から売掛金を買取ってくれるところが良かったです。ただし手数料が他社よりも割安と謳っていますが、100万円未満の場合には手数料は高くなっています。これに関してはやや残念です。ですが、即日で現金調達ができたのは良かったです。以上の理由から評価は「良い」にしました。

引用元:みんなのキャリア

即日資金調達できるのはいいことですが、口コミから分かる通り、少額債権の場合は、手数料が高くなる場合があるようですので、しっかりと相見積もりをした上で活用するのが良いです。

知識を持つスタッフが対応してくれる

売上の回収が遅れがちな時期でも、スムーズな資金調達で、安定した資金繰りが可能になりました。知識を持つスタッフがいつでも対応してくれるので、安心して業務に集中できています。

引用元:FACTORING

知識を持つスタッフが対応してくれるのはとても心強いです。申込者の業種によっても担当者が変わる可能性があります。

審査は思いのほかあっさり通ることもある

以下の口コミは2024年7月以降に投稿された最新の口コミです。

開業してまもない当社でしたが、他の会社では門前払いのところをなんとか担当の方が親身になって対応していただき無事に乗り切ることができました!担当の方によっては違うのかもしれませんが、他の会社にはない「親身な対応」と「スピード感」がとても好印象でした!

引用元:Google口コミ

個人事業主なので事業内容を証明するため各種書類を提出する必要はありましたが、思いの外あっさりと審査は通りました。 手数料は平均的か少し安い。数十万円なら普通に利用できます。

引用元:FACTORING

ファクタリングの審査が厳しくなってきている中、想像以上にあっさり通る場合もあるようです。

他のファクタリング会社で審査落ちした方でも通る可能性がありそうです。

対応がスピーディ

下記の口コミは2024年7月投稿された最新の口コミです。

丁寧な対応で相談しやすい。対応が早い。

引用元:Google口コミ

“大まかな流れとしては「申込み」「契約締結」「買取代金の振込」「債権譲渡通知」でした。

最終的な振込は、申込みから2日後でしたが、最低でも1週間程度は掛かると思っていたので、スピーディーなご対応に大変満足しています。

なお、提出書類は「レセプト請求に関するもの」がメインであり、膨大な量ではありましたが、メールでお送りできたので非常に楽でした。

3社間方式の場合は、新債権者(ファクタリング会社)の方に直接売掛金が支払われるようですので、わが社は買取代金の受取後は特段することはありません。

「簡単かつ早い」というのが、利用してみた率直な感想です。”

引用元:アクセルファクター

3社間ファクタリングを利用した方からの口コミです。3社間ファクタリングの場合、入金は取引先とファクタリング会社とで直接行ってくれるため、比較的簡単です。

想像以上の買取額を提示

以下の口コミは2024年7月以降に投稿されている最新の口コミです。

買取額だけではなく、手数料も安いという口コミが寄せられていました。

引用元:Google口コミ経営が落ち込み、融資が受けられず、困っているところで、アクセルファクターさんに出会いました。けれど、手数料等半信半疑。もっと安いところはないか…等、いろいろ調べました。手数料の安さに釣られ、いろいろな会社に問い合わせたのですが、土壇場で高額な手数料を提示されたり、ことわられたり…が多く、結局、アクセルファクターさんの手数料は安い方だ…と実感しました。また、こちらの請求ミスで予定通りに入金できなかった時には、かなり無理なお願いをして助けていただきました。 おかげで、倒産の危機をなんとか免れました。感謝しています。

事前にアナウンスされていた書類を準備した上で面談に臨んだ所、なんとその日の内に買取額をご提示くださりました。

弊社が有していた売掛金が長くお付き合いのある取引先であったため「信頼性が高い」と判断していただけたようで、思ったよりもずっと高い額で非常に驚きました。

当日の内にお振込みまでしていただけたため、翌日残高証明書を無事取得する事に成功し、建設業許可要件クリア。

こんなにあっさり終わるとは思っておらず、今でも信じられません。

また機会があれば利用したいサービスだと思います。

引用元:アクセルファクター

2024年9月現在、各ファクタリング会社では、買取債権額が少額化する傾向にあります。(口コミから独自調査)

その中でも、アクセルファクターでは想像以上の買取額を提示してくれたという口コミはできる限り多くの資金調達を望んでいる方にとってメリットになります。

ファクタリング以外の相談もコンサルしてくれる

こちらは2024年7月に投稿されたものであり、1番参考にしたい口コミです。

建設業を営んでおります。

引用元:Google口コミ

過去に破産した経験があるため、金融機関からの融資をうけることができないので、2年前に起業した直後からファクタリングを利用させて頂いてます。

今までに5社ほどファクタリング会社さんとお付き合いさせて頂きましたが、アクセルファクターさんが一番根気強く、親身になって対応して下さいました。

なんと言っても担当して下さったAさんがお若いのに優秀な方で、話がとてもスムーズに進んだことが有難かったです。

ようやく二期目の決算を迎えて、ノンバンク等の融資に挑戦しようとしているのですが、そこでもAさんが親身になって相談に乗って下さり融資専門のコンサルさんをご紹介下さいました。

このままファクタリングを続けさせた方がAさんの利益になるかと思うのですが、相手企業の健全運営を優先されるあたりがAさんを信頼出来る所以ではないかと思います。

今後ファクタリングを利用したくないのが本音ですが、必要な時があればまたAさんにお願いしたいと思います。

今後とも宜しくお願い致します。

ファクタリングだけではなく、利用者の資金繰りや今後の計画に対しても、親身に相談に乗ってくれるのはファクタリング会社では珍しいです。

ファクタリング会社を5社ほど利用している利用者さんがその中でもアクセルファクターを選ぶということは、ファクタリング会社の中でも、1つ頭を抜けて、対応面に優れていると判断できます。

連絡が遅いこともある

“連絡が遅くて不安になります。担当の方に連絡をしても折り返しがありません。不安になりフリーダイヤルの方へ連絡をしている内に、現在進行しておりますとの返事をいただきました。

LINEでやり取りをしているのに、進捗が全くありません。

また、一通り資料を提出して印鑑証明・謄本を入手する旨を伝えられたために入手しましたが、その後に買取不可の連絡を受けました。

※他のファクタリング会社では買取可であり、アクセルファクター様よりも手数料は安くありました。

謄本・印鑑証明だけでも3,000円ほどの損失であり、半日動いた交通費や労力も無駄です。

先に必要書類だけを用意・提出させる点が非常に手際が悪いと感じました。”

引用元:Google口コミ

口コミから、アクセルファクターへの連絡をしても、繋がらないということがあることがわかります。

即日の資金調達ができるアクセルファクターですが、時期によっては対応が遅れる場合もあるということを覚えておきましょう。

追加資料が多い

他の方も書かれていますが取り敢えず連絡が遅いです。

追加資料も多く、結局3日間やりとりしました。

私は諦めて他に問い合わせてみる事にしました。

引用元:Google口コミ

連絡が遅いという口コミが過去には多く寄せられていますが、2024年9月現在では、口コミ評価が高くなってきており、対応面が改善されてきています。

そのため、今のアクセルファクターに相談してみるのがオススメです。

相談無料

アクセルファクターのメリット9選

ここではアクセルファクターのメリットを9つ紹介します。

メリットをしっかり理解してアクセルファクターを上手に利用しましょう。

1.総資本3億円超のネクステージグループ

アクセルファクターは「金融」「エンタメ」「通販」の3事業12社を展開するネクステージグループです。グループの総資本金は3億円を超えます。

事業を複数つくることで収益源を分散でき、1つの事業に頼らないグループ経営を確立しているので、経営基盤はしっかりしています。

アクセルファクター単体の実績も十分です。

- 累計契約数11,000件

- 申込総額350億円超

ファクタリング事業は行政の認可や登録がなくてもできるので、無資格で開業が可能です。

そのため怪しいファクタリング会社も存在するのが現状です。

その点アクセルファクターは企業規模、実績どれをとっても安心して利用できると言えます。

2.最短2時間で資金調達できる

アクセルファクターは「即日振込は50%超、最短2時間で振込」が魅力的で、審査のスピードが他のファクタリング会社より速いです。

理由は3つ

- 審査が非常に柔軟

- 書類は極力簡素化

- 決済判断は現場の担当者

実際に「書類が用意できなかった」「税金を滞納している」そういったお客様に対しても柔軟に対応し、買取りを実現しています。

アクセルファクターは「お客様目線」をモットーにしています。1分1秒を争うシーンこそアクセルファクターに相談してみましょう。

来店不要で即日入金可能なファクタリング会社はこちらも参考にしてみてください。

3.審査通過率が93.3%と高い

繰り返しになりますが、アクセルファクターの審査は柔軟に対応してくれるので、審査通過率は93.3%と非常に高いです。

個人や親族経営の場合、必要書類を全て用意できるとは限りません。特に1分1秒を争うケースでは書類を何日もかけて用意するのは現実的ではありませんよね。

アクセルファクターでは「書類が足りない」だけで断るのではなく「どうすれば解決できるのか」に焦点を当てて審査をしています。

他社で審査落ちをした方は一度アクセルファクターに相談をしてみましょう。

審査がゆるいファクタリング会社はこちらも参考にしてみてください。

4.少額から高額まで対応できる

アクセルファクターでは最低買取金額を30万円〜とし、上限額は1億円です。

これもお客様目線の徹底という理由からです。

少額債権でも高額債権でも審査にかかる手間は同じで、儲けも少ないことから、少額の債権については取り扱っていないファクタリング会社は多いです。

アクセルファクターでは少額債権であっても手数料がリーズナブルになっていますので、申込金額が理由で諦めた人でも一度無料相談してみましょう。

5.手数料が2.0%〜と安い

アクセルファクターは買取手数料が最低2.0%〜と大手のファクタリング会社の中でも安いです。

| ファクタリング会社 | 評判・口コミ | 最低手数料 |

|---|---|---|

| アクセルファクター | 評判・口コミはこちら | 2.0%〜 |

| ビートレーディング | 評判・口コミはこちら | 2.0%〜 |

| 日本中小企業金融サポート機構 | 評判・口コミはこちら | 1.5%〜 |

| OLTA(オルタ) | 評判・口コミはこちら | 2.0%〜 |

アクセルファクターは手数料の根拠をしっかり説明し、100%納得した上で契約をしています。

手数料の根拠まで明らかにするというのは他のファクタリング会社では行われていませんから、透明性の高い取引ができますよ。

高い手数料はキャッシュフローを悪化させる原因にもなり、本末転倒です。

アクセルファクターではファクタリングの乗り換え相談もできますので、気軽に聞いてみましょう。

6.早期申し込みで最大2%手数料割引

アクセルファクターには業界初の早期割引サービスがあります。

- 申込から入金まで60日以上の場合→手数料2%引き

- 申込から入金まで30日以上60日未満の場合→手数料1%引き

アクセルファクターの手数料水準は大手の中でも安いですから、さらに割引となると嬉しいですね。

資金需要が発生したら早めに相談しましょう!

7.資金調達のプロが専任担当になってくれる

アクセルファクターでは資金調達のプロがマンツーマンで資金繰り改善のアドバイスをくれます。

ファクタリングは即日現金化できるという劇薬でもあるので、過度な利用は資金繰りを余計悪化することになりかねません。

アクセルファクターの専任担当がファクタリングがそぐわないと判断した場合には無理に買取はしません。

利用者が100%納得するまでしっかりと説明してくれますよ。

悪い点も説明してくれるので、安心して利用ができます。

8.売掛先にバレずに資金調達できる

2社間ファクタリングを利用すると、売掛先にバレることなく資金調達ができます。

2社間ファクタリングは利用者とアクセルファクターとの契約になるので、売掛先に知らせる必要がありません。

ファクタリングを利用したことを知られると「業績が悪化したのでは?」「資金繰りが大変なのかな」と要らぬ心配をかけるリスクがありますよね。

売掛先にバレたくなければ、2社間ファクタリングを利用しましょう。

9.経営のアドバイスを中長期的に受けられる

アクセルファクターはその場限りの付き合いではなく、財務の健全化ができるように中長期的にサポートしてくれます。

利用者にファクタリングを利用することによって、利益に繋げてもらいたいからです。

ファクタリングは売掛債権を即現金化できる「特効薬」ではありますが、同時に将来のキャッシュフローを圧迫する恐れのある「劇薬」でもあります。

アクセルファクターは継続して利用すると手数料が安くなっていくシステムを採用しており、長期利用すると財務体質の改善に繋がりやすいです。

アクセルファクターを利用する際は長期的な取引がおすすめです。

相談無料

アクセルファクターのデメリット3選

アクセルファクターを利用するデメリットは次の3つです。

詳しく解説していきます。

キャッシュフローが悪化する恐れがある

※キャッシュフロー・・・事業においてどれだけお金が入ってきて、どれだけお金が出ていったかを示すもの

ファクタリングは「即日現金化」というメリットがありますが、本来の期日に入金されないので、将来のキャッシュフローを悪化させる恐れがあります。

ファクタリングは適度に利用する分にはいいですが、利用頻度を間違えると自転車操業に陥るでしょう。

アクセルファクターは専任の担当者がマンツーマンでサポートしてくれますから利用方法に不安があれば遠慮なく相談してみましょう。

ファクタリングの上限額が1億円

アクセルファクターのファクタリングは上限額が1億円までとなっています。

必要額が1億円を超える場合には銀行融資など他の調達方法も考えましょう。

アクセルファクターでは1億円に満たない高額債権の場合には手数料が安くなる傾向があります。

1億円以下のファクタリングはアクセルファクターがおすすめです。

必要書類が7種類と多い

アクセルファクターの審査書類は原則4種類、必要に応じて最大7種類です。

原則必要な書類

- 売掛金が確認できる書類(請求書など)

- 売掛金の入金が確認できる通帳

- 直近の確定申告書・決算書

- 代表者の公的証明書(免許証・マイナンバーカードなど)

必要に応じて必要な書類

- 納税証明書(納付書や領収書でもOK)

- 印鑑証明書

- 売掛先との契約書

ただしこれはあくまで一例です

アクセルファクターでは柔軟な審査をモットーにしています。

「ネット銀行なので通帳がない」「直近の決算書がまだできていない」場合も良くあることです。

必要書類が不足している場合でも審査に通った例はありますので、一度相談してみましょう。

アクセルファクターの審査はココを見てる!

ここではアクセルファクターが審査で何を重点的にチェックしているのか解説します。

審査では次の2点が重要事項です。

詳細を解説していきます。

売掛先の財務・信用力

ファクタリングの審査では売掛先の財務内容と信用情報を重点的にチェックします。

なぜならファクタリングは売掛金を返済原資としているからです。

売掛金の入金期日に支払いされなければ、ファクタリング会社の損害になってしまいます。

そのため財務内容や信用情報が良くない売掛債権の場合は審査が厳しくなり、通ったとしても手数料が高くなります。

利用金額と申込者の財務内容

利用金額や利用者の財務内容も審査において重要ポイントです。

過度な資金調達はキャッシュフローを悪化させてしまいますし、差押えの可能性がある財務内容は回収できないリスクが高くなります。

年商3,000万円の企業が2,000万円を調達したいといっても明らかに不自然ですよね。

ファクタリングは利用者の財務内容は関係ないとはいえ、差押えされてしまうと売掛金を回収できなくなります。

次では審査落ちを避けるコツを解説していますので、このまま読み進めてくださいね。

アクセルファクターの審査落ちを避ける7つのコツ

ここでは、アクセルファクターの評判・口コミからわかる審査落ちを避けるコツをお教えします。

①信用力が高い売掛債権を選ぶ

ファクタリングの審査での最重要ポイントは売掛債権の信用力です。

「売掛債権の信用力が高い=売掛金が入金される可能性が高い」ということなのでファクタリング会社は回収リスクを減らせます。

売掛先が上場企業や公的機関の場合、信用力が非常に高いので審査に通りやすくなります。

売掛債権が複数ある場合には信用力の高い取引先にしましょう。

②支払い期日が短い売掛債権を選ぶ

売却する売掛債権が入金されるまでの日数が短いほど、審査に通りやすいです。

入金までの日数が長いとファクタリング会社が代金を肩代わりする期間が長くなり、災害や倒産などの理由で回収できないリスクが高くなります。

入金されるまでの平均的な日数は30〜60日程度とされ、120日間を超えると審査は厳しくなるでしょう。

審査に提出する売掛債権は入金までの日数が短いものにしましょう。

③取引実績がある売掛債権を選ぶ

売掛先との取引実績が十分かどうかも審査においては重要です。

なぜなら悪質な利用者が売掛先と悪巧みをして、架空債権を利用し、お金を騙し取る事件があったからです。

出典:株式会社NO.1「ファクタリングの不正利用により裁判にまで発展した例」

取引実績が十分な売掛債権を選ぶことによって、審査に通る確率は高くなりますよ。

④譲渡禁止特約がない売掛債権を選ぶ

売掛債権に※譲渡禁止特約が付いていることをアクセルファクターが知っていて買い取った場合には、売掛先から支払いを拒絶される可能性があります。

※譲渡禁止特約・・・売掛先の同意を得ずに売掛債権の譲渡を禁止する特約

改正民法により「譲渡禁止特約は無効」となりました。しかし、売掛先が債権譲渡の事実を知らなかった場合には支払いを拒否できるので、ファクタリング会社は回収できないリスクが高くなります。

出典:経済産業省「債権法改正により資金調達が円滑になります」

譲渡が禁止されている売掛債権は避けたほうが審査に通る確率は上がりますよ。

⑤3社間ファクタリングを利用する

3社間ファクタリングは売掛代金を回収する時に、売掛先がファクタリング会社に直接支払いをするので、2社間に比べて安全性は高いです。

2社間の場合は利用者が売掛金を回収するので、他の支払いに使われる恐れがあるからです。

審査に通る確率を優先するなら3社間ファクタリングを利用しましょう。

⑥申込金額は売上高とのバランスを考える

申込金額が年商に対して多すぎると審査落ちの可能性が高くなります。

ファクタリングは早期資金化できる反面、将来の資金繰りを悪化させる危険性があるからです。

申込をする際は資金使途の範囲内の金額にしましょう。

⑦担当者との対応は丁寧&誠実に行う

ファクタリングの審査は利用者の人柄に問題があると落ちることがあります。

今後の取引でトラブルになりそうな利用者の場合「架空債権を隠しているんじゃないか」と疑われるでしょう。

審査担当とやり取りをする場合には、誠実に対応し信頼関係を作りましょう。

アクセルファクターとは中長期的に取引をすることも考えて丁寧な対応を心がけましょう。

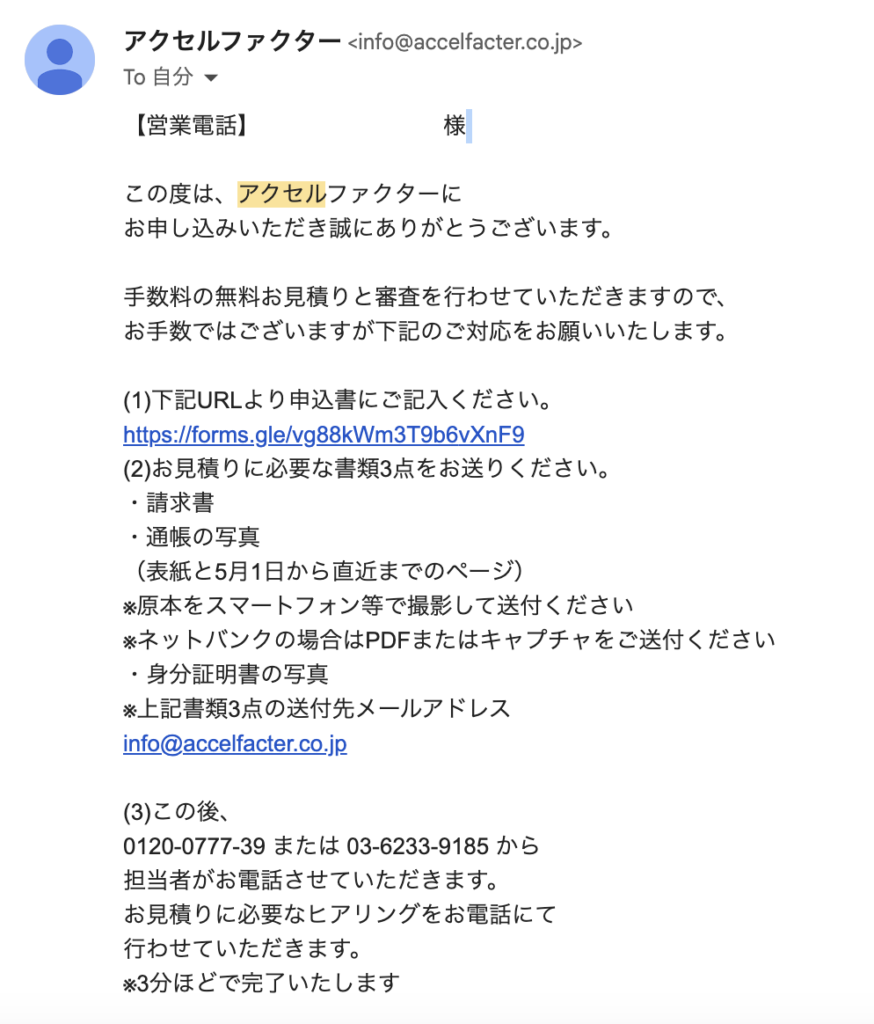

アクセルファクターの申込手順は6ステップ

申込手順は2社間ファクタリングと3社間ファクタリングで違います。

どのような点が違うのか復習も兼ねて確認しておきましょう。

申し込み手順(2社間ファクタリング)

アクセルファクターの公式サイトの右上のオレンジ色のボタン「無料で相談する」をタップし、必要項目を入力。

- 希望調達額

- 法人・商号名

- お名前

- メールアドレス

- 携帯番号

- 希望連絡時間帯

- 備考(伝えたい内容)

申し込みを行うと、以下のようなメールが届きます。

必要書類は以下の3点

- 請求書

- 通帳の写真(写し)

- 身分証明書の写真(写し)

見積もり金額の提示の前に、お電話にて、簡単なヒアリングが行われます。

希望の条件等をしっかりと伝えましょう。

金額の提示に了承すれば、契約へと移ります。

見積もり時点と契約内容で相違がないか確認の上、契約するようにしましょう。

契約が完了すれば、契約時に決めていた金額が入金されます。

債権譲渡登記はアクセルファクター側で申請を行ってくれるため、申込者は取引先からの入金後に、アクセルファクターへ契約金額の振り込みを行います。

相談無料

アクセルファクターに関するまとめ

アクセルファクターは「お客様目線」を徹底した大手ファクタリング会社です。

「申込みから最短2時間で資金化」「審査通過率93.3%」など1日も早く資金が欲しい人にとっておすすめのファクタリング会社です。

アクセルファクターでは申込みから60日以上先の入金を希望すると、手数料が2%安くなります。ファクタリングを利用したい人は早めの相談がお得です。

相談無料

アクセルファクターに関するよくある質問

- アクセルファクターは怪しくないですか?

- アクセルファクターは総資本3億円超、12の企業から成るネクステージグループの一企業です。

アクセルファクター単体の実績も十分です。

・累計契約数11,000件

・申込総額350億円超

ファクタリングは認可が不要な事業なので怪しい企業も多いのが現状です。

利用する際はアクセルファクターのような実績のある会社を選びましょう。

- 個人事業主でも利用できますか?

- アクセルファクターは個人事業主の方でも積極的に支援しています。問題なく利用ができます。

- 銀行のファクタリングと何が違いますか?

- 銀行融資とファクタリングは性質が全く異なりますので上手く使い分けることが大切です。

「即日入金できる強い味方」としてぜひファクタリングを有効活用してください。

必要書類

審査にかかる時間

審査で重視する項目

性質

銀行融資

・決算書・試算表・事業計画書・資金繰り表・印鑑証明書・登記簿謄本

1週間〜2週間新規の場合1ヶ月ほど

利用者の信用力

借入れ

ファクタリング

・請求書・通帳・確定申告書・決算書・代表者の公的証明書

最短2時間

売掛先の信用力

売掛債権の売買

- ファクタリングは違法ですか?

- ファクタリングは違法ではありません。合法です。

理由は2つ

・民法466条に「債権は売り渡すことができる」と記載してる

・円滑な資金調達を実現するための法改正がされた

出典:神戸合同法律事務所「債権の譲渡性」

出典:経済産業省「債権法改正により資金調達が円滑になります」

ファクタリングは法律で認められているのがわかりますね。経済産業省は中小企業が円滑に資金調達できるようファクタリングを推奨しています。

ファクタリングは合法な資金調達方法ですので、安心して利用して大丈夫です。

Q分割返済はできますか?

ファクタリングで売掛金を返済原資としており、一括返済しかできません。

ファクタリングで分割返済を認めてしまうと「融資」と同じ扱いとなり、ファクタリング会社は貸金業の登録をしなければなりません。

逆に分割払いを認めているファクタリング会社があった場合は悪質な業者の可能性が高いので注意してください。

- 返済できなくなった場合どうなりますか?

- 2社間ファクタリングを利用していて返済ができなくなると、債権譲渡したことが売掛先に知られるので、メリットが無くなってしまいます。

また、売掛金が入金されているにも関わらず、返済に応じない場合は詐欺罪に問われる可能性が高いです。

3社間を利用すれば売掛先はファクタリング会社に支払い義務を負うため、利用者が返済に追われることはありません。