資金調達メディアが紹介するサービスの一部には広告を含んでおり、当サイトを経由してサービスへの申し込みがあった場合には、各企業から支払いを受け取ることがあります。ただし、ユーザーの利益を第一に考え客観的な視点でサービスを評価しており、当サイト内のオススメやサービスの評価に関して影響を及ぼすことはございません。

注文書ファクタリングとは、企業や個人事業主が取引先から受注した、注文書(売上が確約されているもの)の一部をファクタリング業者に売却し、その注文書を担保に資金を調達する仕組みのことを指します。

支払いが遅い建設業や、運送業者は特に必見の内容になっておりますので、必ず最後までご覧ください。

- ビートレーディング(https://betrading.jp/)

- BESTPAY(https://best-pay.jp/)

- GMO BtoB早払い(https://www.gmo-pg.com/lpc/hayabarai/)

注文書ファクタリングの仕組み紹介

注文書ファクタリングの流れは以下のようになっています。(企業により違う場合もあります。)

企業が取引先から仕事を受注したことがわかる注文書をファクタリング業者に提出します。

注文書には、取引内容や商品・サービスの詳細、価格、納期、支払いについて等が記載されているもの

ファクタリング業者が受け取った注文書を審査し、取引先の信用力や注文書の内容を評価します。

審査では、顧客の支払い能力や取引の実現性を確認後、ファクタリングの適格性を判断し、手数料が算出されます。

審査結果を通知後、条件面に合意できれば、ファクタリング業者と契約を結びます。

この際、注文書を担保として資金を提供するため、即座に現金を受け取ることが可能です。

注文書に基づいて商品やサービスの提供を顧客に対して行い、取引が完了するときには通常通りの請求書を発行します。

顧客からの支払いが終わった際、企業はファクタリング会社へ売掛金の一部(契約時に決定した金額)を返済します。もしくはファクタリング会社が債権を回収し、残額を企業に支払います。

一連の流れについては、ファクタリング会社によって違う場合もありますので、契約前に必ず、ご確認ください。

注文書ファクタリングなら

そもそもファクタリングとは?

”ファクタリング”とは、企業や個人事業主が売掛金(顧客からの未回収の請求金額)を、ファクタリング業者(金融機関や専門会社)に売却することで、二社間ファクタリングと、三社間ファクタリングがあります。

ファクタリングを利用することで企業は、売掛金の入金を待つことなく、即座に現金を手に入れることができ、資金調達や経営資源の効率的な活用が可能になります。

ファクタリングの流れでは、ファクタリング業者が売掛金の一定割合を即座に支払い、残りの部分を後日、債権回収後に支払います。

ファクタリングは、企業が資金繰りを改善し、取引先との関係を強化するための手段としても利用されています。

2社間ファクタリングと3社間ファクタリングで違いがあります。

注文書ファクタリングについて

“注文書ファクタリング”とは、企業が取引先から受け取った注文書(売上確約されているもの)をファクタリング業者に提出し、その注文書を担保に資金を調達する仕組みです。

企業は、受け取った注文書をファクタリング業者に売却し、その代わりに即座に現金を受け取ることができます。

ファクタリングを利用することにより、企業は売上確定前でも資金調達が可能となり、経営資源の効率的な活用や事業拡大を促進することができます。

注文書ファクタリングは、取引先の信用力や注文書の内容に基づいて資金を提供するため、従来のファクタリングよりもリスクが低いとされる場合もあります。

主に建設業のファクタリングの手段として活用されるケースが多いということを覚えておきましょう。

リスク判断については各ファクタリング会社によって違いますので、相見積もりを取ることがおすすめです。

注文書ファクタリングと請求書ファクタリングの違い

ここでは、注文書ファクタリングと請求書ファクタリングの違いについて説明していきます。

それぞれ確認していきましょう。

①ファクタリング会社に提出する書類が違う

注文書ファクタリングでは、まだ取引が成立していない注文書を担保として資金調達を行います。

一方で、請求書ファクタリングでは、既に取引が成立しており、顧客への請求書の支払いが未完了の債権を担保として資金調達を行います。

担保になるものが「注文書」なのか「請求書」なのかが大きく違うということを覚えておきましょう。

②資金調達のタイミングが違う

注文書ファクタリングでは、取引が成立する前に資金を調達することができます。

例えば、建設業の場合、工事を受注した段階で資金調達ができるということです。

注文書ファクタリングを利用することで、工事にかかる人件費や車両や重機などのレンタル費用等を先に確保しておくことも可能になります。

請求書ファクタリングでは、既に商品やサービスの提供が行われており、請求書が顧客に送られた後に資金を調達することが可能になります。

例えば、工事が竣工して、入金が1ヶ月後だった場合、工事が完了して、請求書を顧客に送った時点で資金調達が可能になります。

資金調達のタイミングが、「業務開始前」なのか「業務終了後」なのかが違うということを覚えておきましょう。

業務終了後の資金調達であれば、来店不要の即日入金対応が可能なファクタリング会社を参考してみてください。

③ノンリコース契約に伴うリスクの違い

注文書ファクタリングでは、まだ取引が成立していないため、顧客の支払い能力や取引の実現性に対するリスクが高い場合があります。

そのため、注文書ファクタリングでは、リスクに応じて手数料を設定されるため、請求書ファクタリングの手数料の決め方とは少し違います。

請求書ファクタリングでは、取引が成立し、請求をしている状態であるため、顧客の支払い能力や債権の回収リスクが注文書ファクタリングに比べ、より具体的に評価されることになります。

そのため、手数料においても取引先の信用力が大切になりますので、利用する際は信用度の高い会社への請求書を提出するようにしましょう。

手数料を少しでも抑えたいという方は審査が緩いファクタリング会社で請求書ファクタリングの利用も視野に入れておくのがおすすめです。

注文書ファクタリングを利用するメリッ3選

それぞれ解説していきます。

メリット①即時資金調達できる

注文書ファクタリングでは、取引先から仕事を受注したタイミングで資金調達することが可能です。

資金調達ができると、事業の成長や運営資金の確保に役立つため、新規案件の受注等も可能になります。

土日の対応はしておりませんので、土日祝日のファクタリングの利用は請求書ファクタリングを考えるようにしてみてください。

メリット②売掛金の回収リスクを軽減できる

注文書ファクタリングでは、取引が確定した時点でファクタリングが審査を行います。

そのため、取引先の信用力や取引の実現性を評価することで、企業のリスクを軽減することができます。

また、ノンリコース契約のため、償還請求権がないため、万が一、発注先が倒産した時のリスクヘッジにも繋がります。

メリット③融資や借入に比べ、柔軟に資金調達ができる

注文書ファクタリングは、従来の銀行融資や借入れに比べて柔軟な資金調達方法です。

企業は売掛金を担保として資金を調達するため、借入れや担保の提供が不要であり、資金の使途も制限されることはありません。

また、銀行での資金調達の場合、信用度をみられることになりますが、ファクタリングの場合、注文書と取引先の信用度によって審査されるため、信用度に自信がない企業でも利用することができます。

注文書ファクタリングを利用するデメリット3選

デメリット①手数料がかかってしまう

注文書ファクタリングを利用する際には、ファクタリング業者に支払う手数料が通常の融資やファクタリングに比べ高くなる傾向があります。

取引が受注した段階で完了したわけではないことから、ファクタリング業者がリスクを負うことを考慮すると、当たり前と言わざるを得ません。

そのため、通常よりも高い手数料がかかってしまうことがあるということを頭の片隅にでも入れておきましょう。

デメリット②通常のファクタリングと比べ審査が厳しい

注文書ファクタリングを利用する際には、必ずファクタリング会社の審査を受けなければいけません。

審査では、仕事を受注した取引先の信用や取引の妥当性等が問われるため、売掛金を担保に資金調達する請求書ファクタリングに比べると審査は厳しくなります。

そのため、なるべく信用度の高い会社からの注文書で行うようにしましょう。

また、請求書ファクタリングの場合、審査が緩いファクタリング会社もありますので、参考にするようにしてください。

デメリット③注文書ファクタリングを行っている会社が少ない

注文書ファクタリングは請求書ファクタリングよりも後発のサービスであることから、まだまだ取り扱っている企業が少ないのが現状です。

また、個人事業主には対応しておらず、法人限定のサービスとなっております。売掛先が個人事業主の場合も審査はほぼ通らないと思った方が良いでしょう。

そのため、注文書ファクタリングを行っている会社が少ないという点はデメリットの1つと言えます。

注文書ファクタリングを行っている会社3選

| 公式サイト | 手数料 | 評判・口コミ | |

| ビートレーディング | https://betrading.jp/ | 2%〜 | ビートレーディングの口コミ |

| BESTPAY | https://best-pay.jp/ | 未詳 | BESTPAYの口コミ |

| GMO BtoB早払い | https://www.gmo-pg.com/lpc/hayabarai/ | 1%〜 | GMOBtoB早払いの口コミ |

ビートレーディング

ビートレーディングはファクタリングのパイオニアと呼ばれる企業であり、注文書ファクタリングに関しても、早い段階から取り組んでおります。

また、資金調達は最短2時間で完了し、取り扱い件数は脅威の5万件越え。

そして、手数料も業界最安水準の2%からとなっており、審査通過率も98%超えのため、他のファクタリング会社で断られた方でも利用しやすい企業となっております。

また、経験豊富な企業であることから、注文書ファクタリングが初めての方でも利用しやすい会社です。

相談無料

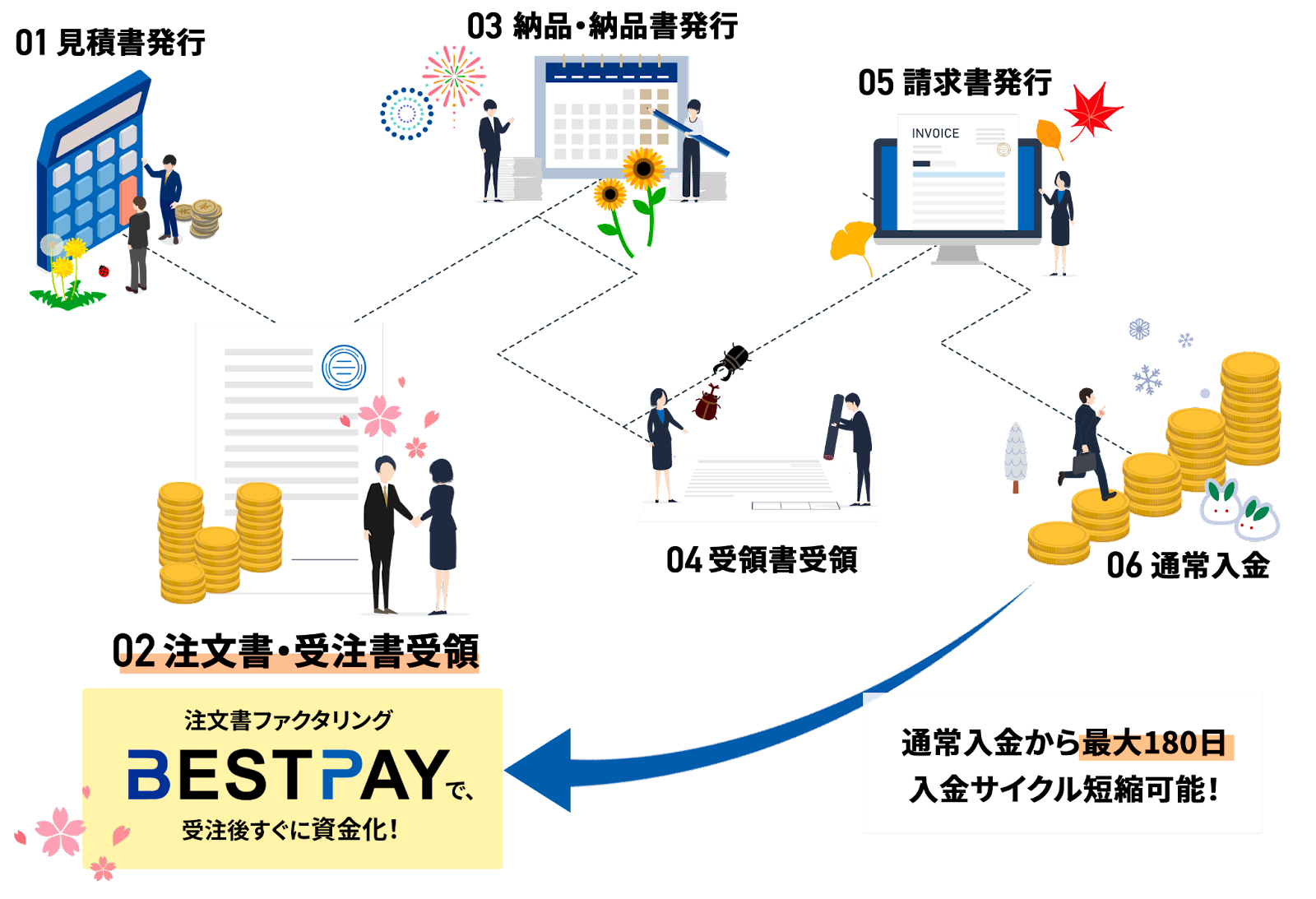

BESTPAY

ベストペイは注文書買取ファクタリングに特化したファクタリングサービスです。

ベストペイでは、買取手数料を公式ホームページから簡単に確認できるシミュレーションを導入しており、サービスを受けるかどうかの確認を申し込み前にも実施できることも特徴です。

また、注文書ファクタリングの流れは以下のようになっております。

また、買取金額は100万円から3億円まで買取が可能なため、ほとんどの債権に対応しておりますので、安心して依頼をできます。

3億円まで買取可能

GMO BtoB早払い

GMO BtoB早払いは請求書ファクタリングと注文書ファクタリングの両方に対応しております。

請求書ファクタリングでは、個人事業主に特化したフリーナンスを展開しています。

また運営会社は東証プライムに上場しているGMOペイメントゲートウェイ株式会社となっており、社会的にも信用力のある会社です。

手数料においても、業界最安水準の1%からとなっており、資金繰りが圧迫している企業であっても、比較的低価格でサービスを利用できることも大きな特徴です。

上場企業が運営

注文書ファクタリングに関するまとめ

注文書ファクタリングとは、注文書を受領したタイミングで、資金調達を可能にする事業者にとってとてもありがたいサービスとなっております。

一方で、注文書ファクタリングに対応している企業はまだまだ少ないため、注文書ファクタリングを利用する際は必ず、3社見積もりをとるなど、しっかりと確認をした上でサービスを利用することが大切です。

どのファクタリング業者に依頼をしたらいいのかわからないという場合は、本日紹介した3社全てに見積もりを依頼し、あなたの条件に合う会社にお願いするようにすることがおすすめです。

注文書ファクタリングに関するよくある質問

- 注文書ファクタリングは個人事業主でも利用できますか?

- 会社により異なりますが、今現在対応しているところはないと考えた方がいいでしょう。

今後対応する企業が増える可能性もありますが、個人事業主の場合は、請求書ファクタリングを利用するのがおすすめです。

- 債権譲渡登記は必要ですか?

- 会社により異なります。

債権譲渡登記をもししたくない場合は、債権譲渡登記が不要なファクタリング業者に依頼をするようにしましょう。

- 注文書ファクタリングと請求書ファクタリングの違いはなんですか?

- 注文書ファクタリングと請求書ファクタリングの違いは主に3点です。

・ファクタリング会社に提出する書類が違う

・資金調達のタイミングが違う

・ノンリコース契約に伴うリスクの違い

しっかりと確認した上で、サービスに申し込みましょう。