資金調達メディアが紹介するサービスの一部には広告を含んでおり、当サイトを経由してサービスへの申し込みがあった場合には、各企業から支払いを受け取ることがあります。ただし、ユーザーの利益を第一に考え客観的な視点でサービスを評価しており、当サイト内のオススメやサービスの評価に関して影響を及ぼすことはございません。

PAYTODAYは即日入金可能で手数料も1%からと業界最安水準で利用できるファクタリングサービスです。

累計申込額が150億円を突破したことを2024年7月29日に発表しており、利用者が増加傾向にあるファクタリングでもあります。

参考:PRTIMES|即日振込のAIファクタリングサービス PAYTODAY: 累計買取申込金額150億円を突破!!

しかし、利用者が増える一方で、審査落ちしてしまったという方も少なくありません。

当記事では、PAYTODAYの審査落ちの原因を解明するとともに、審査時間や審査必要書類の不備の確認、PAYTODAYの審査落ちでも利用できる可能性のあるファクタリングを紹介していきますので、ぜひ参考にしてみて下さい。

【最優先】ファクタリングを利用するために、必ず3社への相見積もりを行いましょう。そうすることで手数料の最適化や条件が一番良い会社で契約することが可能になります。

PAYTODAY(ペイトゥデイ)の審査落ちの原因7選

PAYTODAYの審査に落ちてしまう人の特徴として以下の7つの原因が考えられます。

以下の7つはPAYTODAYの公式サイト内の情報をもとに解説しておりますので、ぜひ確かめてみて下さい。

売掛先の信用力が低い

PAYTODAYでは独自のAI審査を採用しています。

また、PAYTODAYの安い手数料を提供できる理由は以下のように記載されています。

AI審査により、確実性の⾼い債権のみを買い取ることでなんと1%〜というファクタリング業界最低⽔準の⼿数料を実現。

引用元:PAYTODAY

つまり、売掛先の信用力が低い会社(設立して間もない会社、初めての取引先)への売掛債権の場合、審査落ちしてしまう原因になります。

そのため、審査時に提出した書類に不備がないかどうかを確認しましょう。

入力情報と提出書類に不一致がある

PAYTODAYのAI審査では、人間ではなくAIが審査を進めるため、入力情報が一致していない場合、審査落ちする原因になってしまいます。

例えば、会社の住所が変更になった場合に、会社の住所変更がすんでいない場合、審査落ちの原因になります。

そのため、審査申込時に入力した情報と、提出した書類(請求書の内容等)の内容が一致しているかどうか改めて確認しておきましょう。

AI審査による請求書類の不明瞭さ

AI審査では、請求書類をAIが読み取り審査がされます。

必要書類をアップロードする際には、PDF形式が指定されておりますが、PDFが難しい場合、写真での審査にも対応しているのがPAYTODAYの特徴でもあります。

しかし、写真の場合、AIがうまく情報を読み取れず、申込内容情報と照合することができない場合、審査落ちの原因になってしまいます。

今では、スマートフォンで写真を撮るだけでPDF化できるアプリもたくさん出ておりますので、写真で審査申し込みをしていた場合は、指定のPDFフォーマットで再度審査に出してみるのもいいかもしれません。

申込者の過去の信用情報に問題がある

PAYTODAYの審査では、代表者の本人確認書類に加えて、前年度の決算書の提出も必要になります。

その際に、決算書の内容があまりにも悪すぎると審査落ちの原因になってしまいます。

そのため、債権が原因で審査落ちしたのではなく、申込者の信用情報が原因で通らなかった可能性もあるということを覚えておきましょう。

債権に問題がない場合は、他のファクタリング会社を利用することで資金調達できる可能性は高いため、「PAYTODAY(ペイトゥデイ)の審査落ちにオススメのファクタリング5選」から申し込みを行いましょう。

申請金額が大きすぎる

PAYTODAYでは、申込者の前年度の売上高を決算書で確認することができます。

申し込み債権が前年度の売り上げの大多数を占めるような債権である場合、審査落ちする可能性が高くなってしまいます。

PAYTODAYのAIファクタリングでは、運転資金の調達利用が最も多いことがホームページから見て取れるため、必要以上の資金調達を望んでいる場合、審査に通らなくなってしまう場合があることを覚えておきましょう。

提出書類の不備

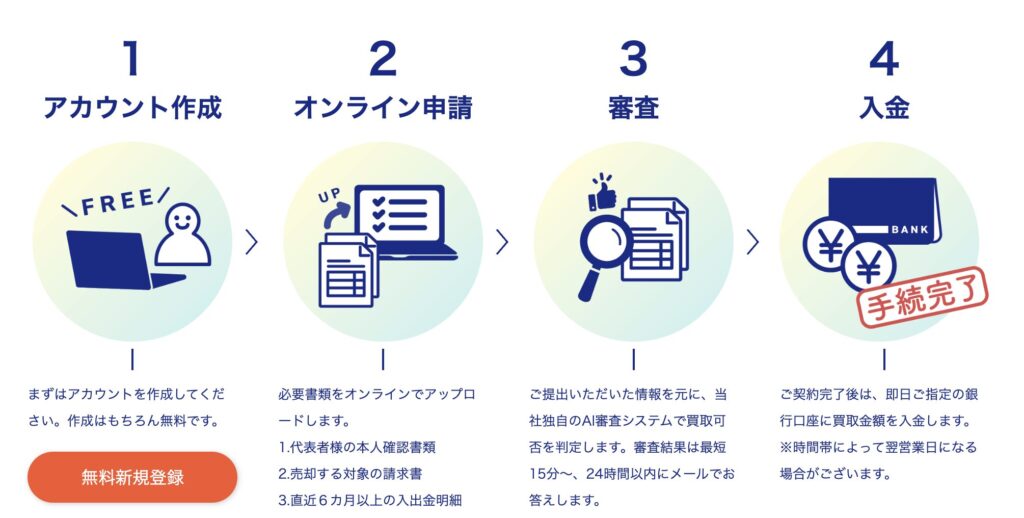

PAYTODAYを利用するためにはアカウント登録をした上で、ファクタリングのオンライン申請をします。

申請の際に、提出書類の不備があると審査落ちの原因になってしまいます。

通常のファクタリング会社であれば、人間が書類を確認するため訂正等の連絡をもらえる場合もありますが、PAYTODAYではAIが審査をするため、不備があるとその時点で審査落ちになってしまいます。

そのため、審査提出書類に不備がなかったかどうかを確認しておきましょう。

売掛先との取引関係の不安定さ

PAYTODAYでは直近6カ月以上の入出金明細の提出が必要になりますが、申し込みをした債権の請求先からの入金が確認できない場合、審査落ちの原因になってしまいます。

例えば、直近6ヶ月以上の入出金明細上に売掛先からの入金が確認できない場合は、業種にもよりますが、審査落ちの原因になってしまいます。

そのため、審査に出す売掛債権は直近で取引がある会社への債権にするようにしましょう。

PAYTODAY(ペイトゥデイ)の審査時間はどれぐらいか

PAYTODAYの審査時間は最短で15分、長い場合24時間程度かかる場合もあります。

PAYTODAYの営業時間は平日の10時から17時となっており、審査申し込みが金曜日だった場合、審査結果が月曜日に帰ってくる可能性も十分にありえます。

そのため、急ぎで資金調達が必要な事業者は土日祝日に審査対応している以下のファクタリング会社へ申し込みを行うようにして下さい。

- GoodPlus(公式サイト:https://goodplus-service.co.jp/)

- のりかえプラス(公式サイト:https://goodplus-service.co.jp/norikaeplus/)

- えんナビ(公式サイト:https://ennavi.tokyo)

PAYTODAY(ペイトゥデイ)の審査必要書類

PAYTODAYの審査必要書類は以下になります。

法人の場合↓

- 直近の決算書一式(*必須ではない)(勘定科目内訳明細書 含)

- 全ての法人名義口座の直近6か月分以上の入出金明細(*必須ではない)(通帳コピーorインターネットバンキングの明細etc.)

- 買取を希望する請求書

- 代表者の本人確認書類(免許証、パスポートなど顔写真付きのもの)

個人事業主・フリーランスの場合↓

- 直近の確定申告書B一式(*必須ではない)(収支内訳書 含)

- 全ての事業用個人名義口座の直近6か月分以上の入出金明細(*必須ではない)(通帳コピーorインターネットバンキングの明細etc.)

- 買取を希望する請求書

- 申込人の本人確認書類(免許証、パスポートなど顔写真付きのもの)

引用元:PAYTODAY|よくある質問

審査必要書類の中には必須でないものも含まれておりますが、上記のすべての書類がある方が審査には通りやすくなると考えられます。

創業してから1年未満の場合は決算書、確定申告書は不要ですので、書類がない場合には申し込み時点で伝えておく必要があります。

PAYTODAY(ペイトゥデイ)の審査落ちにオススメのファクタリング5選

PAYTODAYではAIファクタリングを採用しているため、書類不備での審査落ちする可能性が人間が確認するよりも高くなってしまいますが、PAYTODAY同様、オンライン完結型のファクタリングを5社紹介していきます。

ファクタリングを活用するためにも必ず最低3社への相見積もりを怠らないようにしましょう。

のりかえプラス(手数料の優遇率が高い)

| 運営会社 | GoodPlus株式会社 |

| 手数料 | 5%〜 |

| 契約 | オンライン完結 |

| 入金速度 | 最短2時間 |

| 買取債権額 | 下限上限無し |

| 審査必要書類 | ・本人確認書 ・売却したい請求書 ・通帳のコピー ・昨年度の決算書 |

| 公式サイト | https://goodplus-service.co.jp/norikaeplus/ |

のりかえプラスは乗り換え利用で手数料を優遇してもらえるファクタリングサービスです。

通常のファクタリングでは最大5%の手数料優遇サービスに加えて、乗り換え利用でさらに最大5%の手数料割引を受けることができます。

そのため、すでにファクタリングを利用したことがある人は最大で10%の手数料を削減できる可能性があります。

土日祝日にも対応しているため、急な資金調達にも365日対応してもらうことができます。

手数料比較も含めて、必ず相見積もりをしておきましょう。

最大10%手数料優遇

日本中小企業金融サポート機構(経営のアドバイスももらえる)

| 運営会社 | 一般社団法人日本中小企業金融サポート機構 |

| 手数料 | 1.5%〜 |

| 契約 | オンライン完結 |

| 入金速度 | 最短3時間 |

| 買取債権額 | 下限上限無し |

| 審査必要書類 | ・通帳のコピー(表紙付き、3か月分) ・売掛金に関する資料(請求書・契約書など) |

| 公式サイト | https://chushokigyo-support.or.jp |

日本中小企業金融サポート機構はファクタリング業界では珍しい一般社団法人によって運営されているファクタリングサービスです。

手数料はPAYTODAYと同水準でありながらも、資金調達だけではなく、専門家からの経営に関するアドバイスをしてもらうことも可能です。

そのため、特に経営状況が悪く、経営を立て直す必要がある企業にオススメです。

PAYTODAY同様にオンライン完結で資金調達ができるため、相見積もりとして審査申し込みしておきましょう。

経営に関するアドバイスももらえる

OLTA(銀行との提携で低手数料を実現)

| 運営会社 | OLTA株式会社 |

| 手数料 | 2%〜9% |

| 契約 | オンライン完結 |

| 入金速度 | 最短1日 |

| 買取債権額 | 上限なし |

| 審査必要書類 | ・本人確認書類 ・請求書 ・すべての事業用銀行口座の普通預金 ・当座預金の直近4カ月分の入出金明細(通帳) 【法人の場合】:昨年度の決算書(勘定科目内訳明細全ページ含む) 【個人事業主の場合】:税務署の収受印付き確定申告書B第一表 |

| 公式サイト | https://www.olta.co.jp/ |

OLTAはファクタリング業界の中で最も銀行との提携数が多いファクタリング会社です。

手数料もPAYTODAY同様に、一番高い手数料でも9%となっており、利用者にとって使いやすい水準で提供しています。

AIファクタリング同様、クラウドファクタリングを採用している企業でもあるため、オンライン完結で、即日の資金調達が可能です。

そのため、PAYTODAYの審査に落ちた人は必ず審査申し込みをしておきましょう。

クラウドファクタリング

NO.1ファクタリング(リピート率NO.1)

| 運営会社 | 株式会社NO.1 |

| 手数料 | 1%〜 |

| 契約 | オンライン完結 |

| 入金速度 | 最短1日 |

| 買取債権額 | 50万円〜5,000万円 |

| 審査必要書類 | ・売掛先からの入金が確認できるもの(通帳の写し) ・売掛債権が確認できるもの(請求書、納品書) ・売掛先との契約書 ・決算書直近2期分 |

| 公式サイト | https://no1service.co.jp |

NO.1ファクタリングは利用者からのリピート率がNO.1のファクタリングサービスです。

買取債権額の下限値と上限値が設定されていますが、法人であった場合でも、ほとんどの事業者が利用できるです。

決算書が2期分必要になるため、追加で資料を用意する必要がありますが、その分審査通過率も90%以上と高い水準となっています。

法人であれば相見積もり先として問題なく利用できる可能性があるため、審査申し込みを行っておきましょう。

リピート率NO.1

トップマネジメント(業界での長い歴史と実績がある)

| 運営会社 | 株式会社トップ・マネジメント |

| 手数料 | 0.5%〜 |

| 契約 | オンライン完結 |

| 入金速度 | 最短1日 |

| 買取債権額 | 3億円まで |

| 審査必要書類 | ・本人確認書類 ・請求書 ・前年度の決算書 ・直近7ヶ月分の入出金明細 |

| 公式サイト | https://top-management.co.jp |

トップマネジメントは日本でファクタリングが広まり始めた初期の頃からサービスを提供しているファクタリング会社です。

トップマネジメントでは顔の見えるファクタリングとして、会社ホームページ内で担当者の顔を確認しながら安心してオンライン完結で資金調達をすることができます。

PAYTODAYの場合AIファクタリングを利用しているため、担当者がいませんが、トップマネジメントでは利用者ごとに担当者がついてくれるため、わからないこともすべて質問しながら進めることができます。

安心して利用できるファクタリング会社のため、この機会に申し込みをしておきましょう。

担当者の顔も確認できる

まとめ|PAYTODAY(ペイトゥデイ)の審査に通らない場合でも他社なら利用できる可能性がある

PAYTODAYはAI審査を導入しているため、人間が目視で確認するよりも、入力情報やアップロードする審査必要書類の正確性がとても重要になります。

「PAYTODAYの審査落ちの原因」でも解説した通り、少しでも入力情報と審査書類に不一致がある、もしくは審査書類が不明確な写真で申し込んでしまっている場合は審査落ちしてしまいます。

PAYTODAYの審査に落ちたからといって、ファクタリングが利用できないわけではなく、他のファクタリングサービスに申し込みを行うことによって十分に利用できる可能性はあります。

最優先事項として、最低3社への相見積もりを行うようにしましょう。

PAYTODAY(ペイトゥデイ)の審査落ちに関するよくある質問

- PAYTODAYで審査に落ちる主の原因は何ですか?

- PAYTODAYの審査に落ちる主の原因は、売掛先の信用力の低さや、提出書類と情報申請の不一致の場合、AIで売掛先の信用力が低いとリスクが高いと判断され、審査が通りにくい場合があります。

また、申請書類不備や、AIによる自動審査で正確な情報が確認できない場合も、審査に落ちる可能性があります。

- PAYTODAYの審査に落ちた場合、再申請は可能ですか?

- はい、再申請は可能です。

ただし、審査落ちの原因を特定し、それを解決することが重要です。

例えば、売掛先の信用力が低かった場合には、別の売掛先を使うか、信用を向上させるための対応を行う必要があります。また、書類不備が原因の場合、次回の申請時に正確な書類を提出することが大切です。

- PAYTODAYの審査を通過するためのコツはありますか?

- 審査を通過しやすくするためには、正確な情報を入力し、必要書類を正確かつ迅速に提出することがポイントまた、売掛先の信用を確認し、請求書内容を明確にすることも重要です。

さらに、PayToday の審査は AI によるため、データが明確であることが非常に大切です。